債券投資は、資産運用において安定性を求める多くの投資家にとって魅力的な選択肢です。しかし、債券がどのように機能し、何がその利点と欠点なのかを十分に理解することが重要です。この記事では、債券投資の基本から、利回り、リスク、そしてどのようにしてこれらを投資戦略に組み込むかを詳しく解説します。

債券とは何か?

債券は、簡単に言えば国や企業が資金を調達するために発行する借用証書です。これを購入することで、投資家は決まった期間にわたって定期的な利息を受け取る権利を得ます。そして、満期日には元本が返済されます。これにより、債券は比較的安定した収益を提供し、リスクを抑えた投資手段とされています。

債券の種類と特徴

債券にはさまざまな種類があり、それぞれに異なる特徴があります。以下は代表的な債券の種類です:

- 政府債券:安全性が高く、信頼性がある。利回りは低めだが、リスクが少ない。

- 社債:企業が発行する債券で、政府債券よりも利回りが高いが、信用リスクが伴う。

- 地方債:地方自治体が発行する債券。政府債券に比べて若干のリスクがあるが、利回りが高い場合がある。

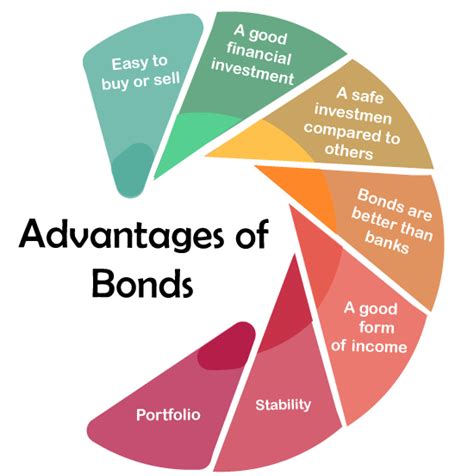

債券投資のメリット

債券投資には多くのメリットがあり、特に安定性と予測可能性が挙げられます。

-

安定した収益:債券は定期的な利息収入を提供します。これは株式投資のような価格変動に伴うリスクを軽減します。

-

リスクの低減:株式と比較した場合、債券はかなりリスクが低いとされています。特に、政府債券は非常に安全です。

-

多様な選択肢:債券ファンドを活用することで、少額からでも投資を始めることができます。これにより、リスクを分散しながら投資を行うことが可能です。

-

資産の保護:経済が不安定な時期でも、債券は比較的価値を保ちやすいため、資産の保護に役立ちます。

債券投資のデメリット

もちろん、債券投資にもデメリットがあります。以下に主要なものを挙げます。

-

金利変動リスク:市場金利が上昇すると、既存の債券価格は下落します。これが金利変動リスクです。

-

信用リスク:発行体が債務不履行に陥るリスクがあります。特に企業の社債ではこのリスクが高まります。

-

インフレリスク:インフレが進行すると、債券から得られる固定利息の価値が下がる可能性があります。

債券投資の利回りについて

債券の利回りは、投資家がどの程度の収益を期待できるかを示す重要な指標です。利回りは一般的に預金金利よりも高い傾向にありますが、これは投資のリスクとリターンのバランスを反映しています。以下に、債券利回りに影響を与える要因をいくつか示します。

- 市場金利:金利が上昇すると、新規発行の債券利回りが高くなるため、既存の債券価格は下落します。

- 信用リスク:発行体の信用力が低下すると、利回りが上昇します。これは投資家が追加のリスクを取るために要求するリターンです。

- インフレ予測:インフレが予測される場合、債券利回りは上昇することがあります。これはインフレによる購買力の低下を補うためです。

債券投資の利回りを高めるには?

債券の利回りを高めるためには、いくつかの戦略があります:

-

長期債券の購入:通常、長期債券は短期債券よりも高い利回りを提供します。しかし、金利変動リスクが高まることを理解しておく必要があります。

-

信用力の低い債券の選択:信用力の低い発行体の債券は高い利回りを提供しますが、その分リスクも高くなります。

-

債券ファンドの活用:債券ファンドを利用することで、さまざまな種類の債券に分散投資し、リスクとリターンのバランスを取ることができます。

債券ファンドと個別債券の選択

債券に投資する際、個別債券を購入するか、債券ファンドを利用するかの選択があります。それぞれにメリットとデメリットがあります。

個別債券

- メリット:特定の債券を選ぶことで、投資家は特定のリスクとリターンを明確に把握できる。

- デメリット:十分な資金がない場合、分散投資が困難。

債券ファンド

- メリット:少額から投資可能で、複数の債券に分散投資できる。

- デメリット:ファンドマネージャーへの手数料が発生するため、利回りが減少する可能性がある。

債券投資のリスク管理

債券投資においてリスクを管理することは非常に重要です。以下の方法でリスクを軽減することができます。

-

分散投資:異なる種類や発行体の債券を組み合わせることで、特定のリスクに対する影響を最小限に抑えることができます。

-

投資期間の調整:短期、中期、長期の債券を組み合わせることで、金利変動リスクを軽減します。

-

定期的な見直し:市場の変化に応じてポートフォリオを見直し、リスクとリターンのバランスを保つことが重要です。

債券投資に関するよくある質問

債券投資は初心者にも適していますか?

はい、債券投資は比較的リスクが低いため、初心者にも適しています。初めての投資として、債券ファンドから始めるのも良い選択です。

債券の利回りはどのように計算されますか?

債券の利回りは、年間の利息収入を購入価格で割ったものです。ただし、市場の金利やインフレ率によって変動するため、定期的に見直すことが重要です。

債券と株式のどちらが良いですか?

これは投資家のリスク許容度や投資目的に依存します。一般的に、債券は安定性を求める投資家に向いており、株式は高リターンを狙う投資家に向いています。

債券の購入はどこで行えますか?

債券は証券会社を通じて購入できます。また、債券ファンドは銀行やオンラインの投資プラットフォームでも購入可能です。

債券投資にかかる手数料はどのくらいですか?

個別債券の購入には手数料がかかることがあります。また、債券ファンドの場合、信託報酬などの運用手数料が発生します。

金利が上がった場合、債券はどうなるのですか?

金利が上昇すると、既存の債券の価格は下落します。これは新たに発行される債券の利回りが高くなるため、既存の債券の魅力が低下するためです。

債券投資は慎重に行えば安定した収益を得ることができる分野です。適切な知識と戦略を持ち、リスクとリターンのバランスを見極めることが成功の鍵となります。